Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Analyse der neuesten Trends von Gold, USD Index, Yen, Euro, Pfund, australischem

- Der australische Dollar stärkt unter verbesserter Marktstimmung, obwohl die Risi

- Das europäische Erdgas steigt fort, Analyse der kurzfristigen Trends von Golden,

- GBP/USD bricht durch 1.3350, Händler bereiten sich auf die Zinsentscheidungen de

- EUR/USD hält trotz einer leichten Rücknahme von Höhen einen optimistischen Ton

Marktanalyse

Der US -Dollar -Index ist rund 99, der Markt wartet auf US -Daten

Wunderbare Einführung:

Optimismus ist die Linie des Egrets, die gerade bis zum blauen Himmel sind. fallende rote Flecken, die sich in Frühlingsschlamm verwandeln, um die Blumen zu schützen.

Hallo allerseits, heute XM Forex bringt Sie "[XM Forex-Plattform]: Der US-Dollar-Index ist um 99 Uhr und der Markt wartet auf US-Daten." Ich hoffe, es wird für Sie hilfreich sein! Der ursprüngliche Inhalt lautet wie folgt:

Auf der Asian -Sitzung am Dienstag schwebte der US -Dollar -Index um 99,08, und am Montag fiel der US -Dollar -Index um 0,7% auf 98,91, der niedrigste Schlusskurs in den letzten vier Handelstagen. Der Dollar -Index ist im April um 4,89% gesunken, und der Dollar wird seinen größten monatlichen Rückgang seit Juli letzten Jahres erreichen, da Trump das Vertrauen in die Zuverlässigkeit von US -Vermögenswerten schützt. Die Anleger warten immer noch darauf, dass der US -amerikanische Stellenbericht am Freitag veröffentlicht wird, und die Arbeitsplätze werden voraussichtlich wachsen, obwohl die Wachstumsrate von vor einem Monat stark verlangsamt. Diese Woche werden die Vereinigten Staaten auch BIP -Daten im ersten Quartal und den bevorzugten Inflationsindikator der Fed - Core PCE, veröffentlichen, während Europa auch BIP- und vorläufige Inflationsdaten freigeben wird. Dieser Handelstag wird im März an den Daten zur Leerstandsdaten der US -Jolts veröffentlicht, und die USA und Japan werden eine zweite Runde der Tarifverhandlungen abhalten, und die Anleger müssen aufpassen.

Analyse der Hauptwährungen

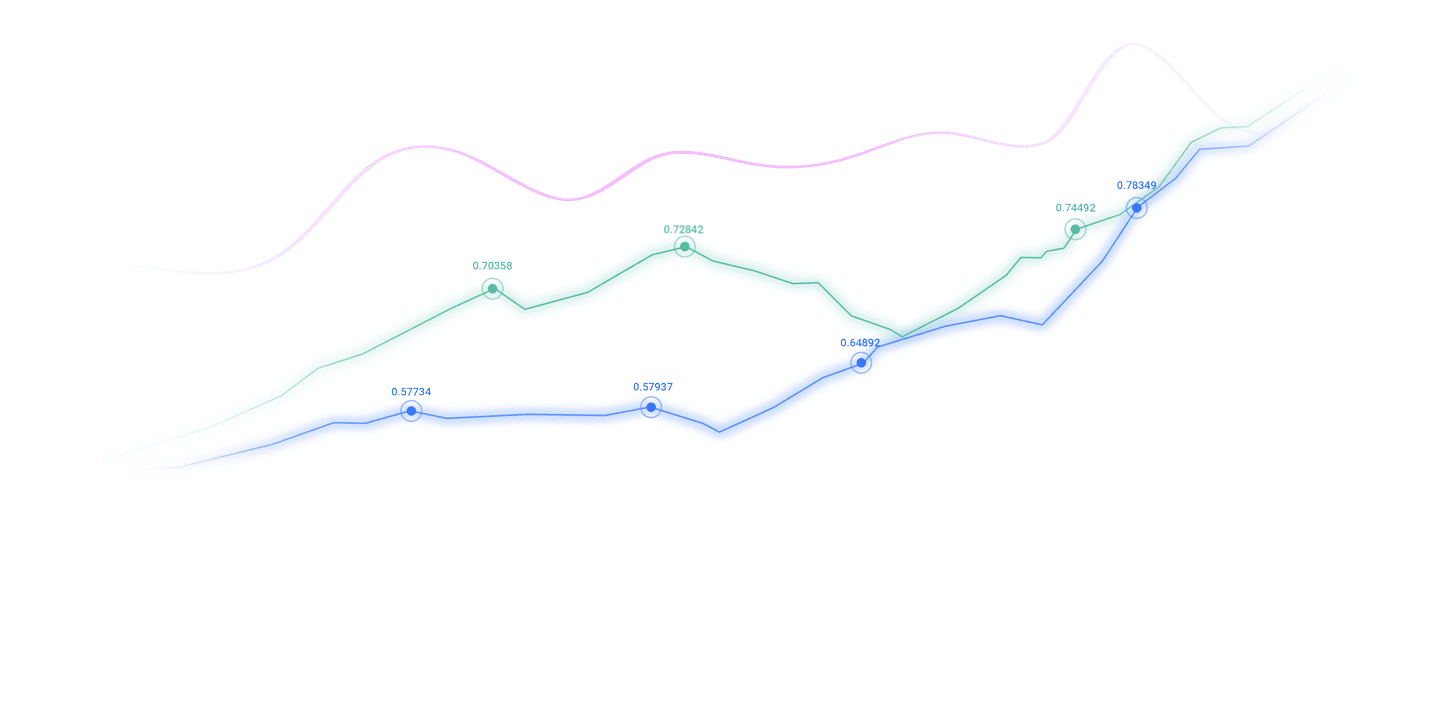

Dollar: Zum Zeitpunkt der Druckzeit schwebte der US -Dollar -Index um 99,03. Am Montag schwächte sich der US -Dollar (USD) leicht ab, und der Markt begann eine arbeitsreiche Woche, die vom Verdacht auf die US -Handelspolitik (US) gehüllt war. Obwohl US -Beamte die laufenden Verhandlungen mit asiatischen Partnern und dem „Tagesdialog“ mit China angedeutet haben, bekräftigte Peking, dass es nicht an den Verhandlungen teilgenommen hat, was betonte, dass es im Tarifkrieg keinen Gewinner gibt. Technisch verstärken kurzfristige und langfristige Durchschnittswerte den Abwärtstrend. Der 10-Tage-Index für gleitende Durchschnitt (EMA) sandte ein Verkaufssignal bei 99,80 und den 10-Tage-einfachen gleitenden Durchschnitt (SMA) bei 99,43, was mit dem 20-Tage-, 100-Tage- und 200-Tage-SMAS bei 101,06, 105,70 bzw. 104,51 übereinstimmt. Die Widerstandsniveaus beträgt 99,43, 99,53 und 99,80. Wenn DXY unter seine sofortige Unterstützungsfläche fällt 99.08, kann das unten stehende Level von 98,00 schnell erneut testen.

1. Die Vereinigten Staaten und Mexiko erzielten zwei Vereinbarungen im Agrarsektor

Am Montag konnten die Vereinigten Staaten zwei Schlüsselvereinbarungen in den Tradienverhandlungen verhandelten. Die Mexikaner -Verhandlungen haben in den zwei Nachbarn -Verhandlungen, die mit den zwei Nachbarn Sektor verhandelt werden, in den zwei Nachbarn -Verhandlungen, die Teilen in den zwei Nachbarn und in den zwei Nachbarn und in den zwei Nachbarn und in den Nachbarn in den Nachbarn steigern. Für die Landwirte in Texas beklagte sich Trump, dass Mexiko eine Reihe von 10-jährigen Wasserverträgen nicht erfüllt. Stahl und andere Waren. Laut der British Einzelhändlerverband (BRC) stiegen die Lebensmittelpreise im April um 2,6%, gegenüber 2,4% im März, dem größten Anstieg seit Mai letzten Jahres. Der Gesamtpreispreisindex fiel im April gegenüber dem Vorjahr um 0,1%. Dies ist die Preisentscheidung seit dem Sommer 2024 der kleinste Rückgang seit dem Jahr. Helen Dickinson, CEO der British Retailers Association, sagte, die Preise für tägliche Notwendigkeiten, einschließlich Brot, Fleisch und Fisch, stiegen zwischen März und April. In diesem Zeitraum standen Einzelhändler "vielen neuen Beschäftigungskosten" aus, da sowohl die nationalen Beiträge für die Nationalversicherung und die Mindestlohn für die Arbeitgeber stiegen. "Als die Lebensmittelpreise auf dem höchsten Niveau seit 11 Monaten stiegen, stiegen die Ablagerungen ohne Food-Preise erheblich, und die Ladenpreise schienen nicht zu lang zu sein." Im vergangenen Monat übertraf die Bank of England, dass der Anstieg der Nahrungsmittelinflation zu Beginn dieses Jahres die Erwartungen übertraf. Zusätzlich zu externen Schocks können "inländische Faktoren wie Arbeitskosten" auch die Inflation vorantreiben.

3. Der institutionelle Bericht senkte das britische Wirtschaftswachstum in den nächsten zwei Jahren

zum 28. Ortszeit, der britische Agentur der Wirtschaftsprognose Eyy Statistics Club (Eyyclubs) hat seine Erwartungen des britischen Wirtschaftswachstums im Jahr 2025 und 2026 in seinem veröffentlichten Bericht gesenkt. Die Agentur prognostiziert, dass das Wirtschaftswachstum in Großbritannien im Jahr 2025 0,8% beträgt und weniger als die erwarteten 1% vor drei Monaten; Die Prognose für Wirtschaftswachstum für 2026 beträgt 0,9%, was einem Rückgang von 0,6 Prozentpunkten gegenüber früheren Erwartungen beträgt. Britische Medien berichteten, dass der Erwartungsrückgang hauptsächlich auf die starke Steigerung der Unsicherheit zurückzuführen ist, die durch die US -Tarifpolitik und ihren Schlag auf die Weltwirtschaft verursacht wird.

4. Trump stellte in Frage, dass die Fed-Politik für US-Finanzministerien nicht gut ist. Freilassung der Vorsitzenden der Federal Reserve PowellDer Beitrag scheint aus dem Diskussionsbereich heraus zu sein, aber Trump kritisierte die Fed für langsames Tempo der Zinsenkürzungen. Darüber hinaus werden Strategen sagen, dass Trump einen neuen Vorsitzenden ernennen wird, wenn Powells Amtszeit im Mai 2026 endet. Die US -Staatsanleihen haben im April eine sehr volatile Phase durchlaufen, obwohl sie jetzt stabilisieren. Laut TradeWeb fiel die 10-jährige US-Finanzierung um 1 Basispunkt auf 4,256%. LSEG -Daten zeigen, dass Geldmärkte zeigen, dass die Anleger den US -Zinssatz im Juli vollständig verdaut haben, und es ist auch möglich, die Zinssätze im Juni zu senken. Institutionelle Ansicht

1. Morgan Stanley: Der schwache Dollar wird die US -Aktien unterstützen, um andere globale Märkte zu übertreffen. Wilsons Punkt ist, wie viele andere Wall Street -Strategen das Ende der amerikanischen Ära des Ausnahmevogels singen. Er glaubt, dass US -Aktien eine relativ bessere Wette sind, mit weniger Volatilität des Gewinnwachstums und der höheren Qualität der US -Unternehmen sind die Gründe, warum er die oben genannte Sichtweise vertritt. Wilson erwartet, dass der S & P 500-Index im Bereich von 5.000 bis 500 Punkten bleibt. Ein größeres Wachstum erfordert eine erhebliche Erschwingung der Gewinnerwartungen und die lockere Geldpolitik der Fed. 2. Barclays bevorzugt nach wie vor langfristige US-amerikanische Anleihen, schlägt vor, dass die Anleger lange Positionen in fünfjährigen US-amerikanischen Anleihen wiederherstellen. Barclays riet den Anlegern, Mitte April lange Positionen auf fünfjährigen US-Finanzanleihen wiederherzustellen, und nachdem die Ankündigung der Tarifankündigung am 2. April angekündigt wurde, sind die Anleger angesichts des Preis-Raubpreises und der höheren Unsicherheit neutral geworden. "(Wende) bescheidene Tarif -Rhetorik beruhigte den Markt, aber die Verhandlungsergebnisse blieben sehr unsicher, was Druck auf die Aussichten ausübt", sagte Barclays. Ein weiterer Grund, diese Anleihen zu kaufen, ist, dass Barclays zweifelt, dass die USA in diesem Jahr eine Rezession vermeiden werden, was den Grund für die Fed erhöht, die Zinssätze zu senken. 3. Mitsubishi UF: Selbst wenn die Bank of Japan in Bezug auf Zinserhöhungen vorsichtig ist, kann der Yen noch stärken. Angesichts der erhobenen US -Zölle wird die Bank of Japan in diesem Jahr voraussichtlich ihr Wirtschaftswachstum und die Kerninflationserwartungen senken. Diese Prognosen sollten jedoch weiterhin zeigen, dass die Inflation im nächsten Geschäftsjahr immer noch das Zielniveau angeht und weitere Zinserhöhungen annimmt. Die Verlangsamung des globalen Wirtschaftswachstums wird andere große Zentralbanken, einschließlich der Federal Reserve, dazu veranlassen, die Zinssätze weiter zu senken und die Ertragsunterschiede mit Japan weiter einzugrenzen, sodass der Yen möglicherweise weiter stärken kann.

2. Barclays bevorzugt nach wie vor langfristige US-amerikanische Anleihen, schlägt vor, dass die Anleger lange Positionen in fünfjährigen US-amerikanischen Anleihen wiederherstellen. Barclays riet den Anlegern, Mitte April lange Positionen auf fünfjährigen US-Finanzanleihen wiederherzustellen, und nachdem die Ankündigung der Tarifankündigung am 2. April angekündigt wurde, sind die Anleger angesichts des Preis-Raubpreises und der höheren Unsicherheit neutral geworden. "(Wende) bescheidene Tarif -Rhetorik beruhigte den Markt, aber die Verhandlungsergebnisse blieben sehr unsicher, was Druck auf die Aussichten ausübt", sagte Barclays. Ein weiterer Grund, diese Anleihen zu kaufen, ist, dass Barclays zweifelt, dass die USA in diesem Jahr eine Rezession vermeiden werden, was den Grund für die Fed erhöht, die Zinssätze zu senken. 3. Mitsubishi UF: Selbst wenn die Bank of Japan in Bezug auf Zinserhöhungen vorsichtig ist, kann der Yen noch stärken. Angesichts der erhobenen US -Zölle wird die Bank of Japan in diesem Jahr voraussichtlich ihr Wirtschaftswachstum und die Kerninflationserwartungen senken. Diese Prognosen sollten jedoch weiterhin zeigen, dass die Inflation im nächsten Geschäftsjahr immer noch das Zielniveau angeht und weitere Zinserhöhungen annimmt. Die Verlangsamung des globalen Wirtschaftswachstums wird andere große Zentralbanken, einschließlich der Federal Reserve, dazu veranlassen, die Zinssätze weiter zu senken und die Ertragsunterschiede mit Japan weiter einzugrenzen, sodass der Yen möglicherweise weiter stärken kann.

Im obigen Inhalt geht es um "[XM Forex -Plattform]: Der US -Dollar -Index ist rund 99, der Markt wartet auf US -Daten". Es wird sorgfältig kompiliert und vom Herausgeber von XM Forex bearbeitet. Ich hoffe, es wird für Sie sein.Die Transaktion hilft! Danke für die Unterstützung!

Jeder erfolgreiche Mensch hat einen Anfang. Nur wenn Sie den Mut haben zu beginnen, können Sie den Weg zum Erfolg finden. Lesen Sie jetzt den nächsten Artikel!

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier